说到商业资产运营,最近总有房地产的朋友咨询,如何对商业资产进行运营模式设计,才能实现资产的有效利用,并且保证企业的税负最优。本人通过对以往的工作经验进行分析总结,整理出以下几种模式,供有商业资产的房地产企业参考。

以个人独资企业形式入驻园区,享受个税核定征收政策。比如一些XX咨询、XX设计、XX服务、XX中心、XX工作室、XX工程队、XX销售中心等可以成立独资企业里享受核定征收政策。

小规模纳税人0.5%-2.1%(小规模最高2.1%),一般纳税人0.5%-3.1%。

小规模总税负不高于5.18%,经过这种方式,分红时就不需要再次缴纳20%的个税了。

建筑、商贸公司还可以把劳务、材料采购分离出来,在园区设立建筑工程队、材料采购销售中心等,同样可以享受核定征收,销售采购经营部个税核定征收0.25%~1.75%。

案例解析(13271935807 微信同号):

建筑工程公司年利润为2000万元,而这2000万是需要提出来给股东或者下面的包工头的,正常缴税是这样的:

企业所得税:2000万*25%=500万

缴纳分红税:1500万*20%=300万

最后剩下的纯利润只有1200万了,800万的税确实心疼。那么这种情况下就可以在园区成立5家小规模个人独资企业,以业务的方式合理分包这2000万的利润,每家平均400万,并取得相应的成本费用。那么建筑工程公司2000万的利润都有成本的,也就没有其他的税了。而5家个人独资企业在园区内所需缴纳的税费为:

增值税(2020期间增值税减按1%征收):400万/1.01*1%=3.96万

附加税:3.96万*6%=0.24万

个人经营所得税:8.4万

每家总纳税额为12.6万,综合税率为4%左右,5家个独的总纳税额为63万

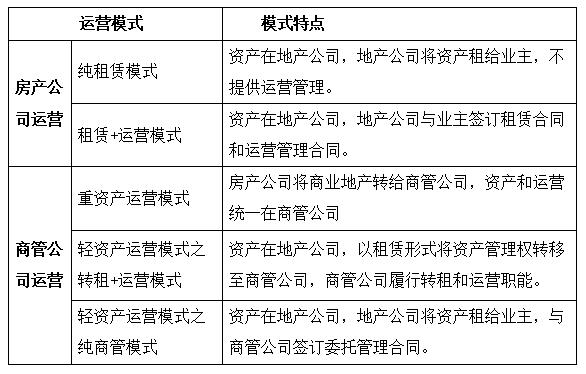

设计商业资产运营模式主要考虑两方面因素,一是资产的归属是否与运营相统一,二是租赁是否与商业运营相统一。按照上述两个标准,可以将商业资产的运营设计为二种方案五种模式:一种是房地产企业自己运营,采用“纯租赁模式”或“租赁+运营模式”;一种是成立独立的商管公司运营,采用“重资产运营模式”或“轻资产运营模式之转租+运营模式”或“轻资产运营模式之纯商管模式”。这个几种运营模式的特点如下:

一、房产公司运营

(一)“纯租赁模式”

此种运营模式下,房产公司仅提供房屋的租赁服务,与商户签订房屋租赁合同,收取租金,不进行运营管理服务,

1、资产出租涉及的税费:

(1)增值税:出租商业房产为2016年5月1日后取得的一般计税税率为9%,简易计税税率5%;出租商业地产为2016年4月30日前取得的,税率为5%。

(2)附加税:12%;(3)房产税:12%;(4)印花税:0.1%;(5)企业所得税:25%.

2、发票开具:

如果商业房产为2016年5月1日后取得的,房产公司应该向商户开具9%的不动产租赁増值税专用发票,如果商业地产为2016年4月30日前取得的,房产公司应向商户开具5%的不动产租赁增值税专用发票

(二)“租赁+运营模式”

此种运营模式下,房产公司不仅提供房屋的租赁服务,同时提供运营管理服务。

1、涉及税费:

(1)增值税:①租赁业务:简易计税5%、一般计税9%;小规模3%;②运营管理业务:一般计税6%;小规模3%;

(2)城建税及附加:增值税*12%;

(3)印花税:租赁合同按0.1%计算;

(4)企业所得税:25%。

2、合同签订:

与商户需要同时签订两份合同,即商铺租赁合同与运营管理服务合同,由于两种业务的增值税税率不同,因此两份合同价格需要做合理分割。

3、发票开具:

(1)租赁发票开具:如果商业房产为2016年5月1日后取得的,房产公司向商户开具9%的不动产租赁増值税专用发票,如果商业地产为2016年4月30日前取得的,房产公司向商户开具5%的不动产租赁增值税专用发票。如果房产公司为小规模纳税人,向商户开具5%的不动产租赁增值税专用发票。

(2)运营管理发票开具:一般纳税按照6%的税率开具,小规模纳税人按照3%开具发票。

二、商管公司运营

(一)重资产运营模式

在重资产运营模式下,房产公司需要将商业资产转移至“商管公司”名下,商业资产分为转移和运营两个阶段。房产公司将资产转让给运管公司,运管公司采用租赁和运营两种途径与商户签订协议。

1、资产过户环节

(1)涉及税费:

房产公司涉及税费:①增值税:老项目5%、新项目9%;②城建税及附加:增值税*12%;③印花税:0.05%;④土地增值税:30%-60%税率;⑤企业所得税:25%。

商管公司涉及税费:印花税:0.05%;

(2)合同签订。房产公司将名下商业资产通过出售、投资等方式转移至商管公司,与商管公司签订房屋买卖合同,并办理实际产权过户。

重要提示:①房产公司将资产转移至商管公司时可以通过转移定价来控制土地增值税的増值率,但最低不得低于市场平均价格的70%;②在资产转移之前,商管公司应为房产公司的全资子公司,可以享受免征契税优惠政策。

(3)发票开具。在房产企业与商管公司签订房屋买卖合同的基础上,房产企业向商户开具发票。

重要提示:①重资产运营模式下,商管公司必须为一般纳税人,这样取得房产公司开具的增值税专用发票,才可以抵扣资产购置环节进项税;②新项目资产需要开具9%增值税专用发票,老项目资产需要开具5%增值税专用发票。

2、资产运营环节

重资产运营模式下,资产从房产公司向商管公司转移后,商管公可的资产规模会随之增大,资产的运营收入包含资产本身产生的租金和商业运营两部分。

(1)涉及税费:

①增值税:运营管理费税率6%;租金税率9%(一般计税)。

由于商管公司购入资产过程产生大量进项税,因此可以用于抵扣,一般在前三年基本上销项税额无法全部覆盖进项税额,因此不交增值税。

②房产税。按照从租计征模式,税率为12%

③印花税。租赁合同0.1%。

④企业所得税。税率25%

(2)合同签订。运营环节与商户需要同时签订两份合同,即商铺租赁合同与管理服务合同,由于两种业务的增值税税率不同,因此两份合同价格需要做合理分割。

(3)发票开具。

①租赁发票开具:如果商业房产为2016年5月1日后取得的,房产公司向商户开具9%的不动产租赁増值税专用发票,如果商业地产为2016年4月30日前取得的,房产公司向商户开具5%的不动产租赁增值税专用发票。

②运营管理发票开具:按照6%的税率开具。

(二)轻资产运营模式一:转租+运营模式

轻资产运营模式的前提是资产持有人不发生变化,由商管公司将资产从房产公司租入,再统一转租给商户,并向商户提供管理运营服务。

1、资产租赁环节

(1)涉及税费:

资产持有方:①增值税:简易计税5%、一般计税9%;小规模3%;②城建税及附加:增值税*12%;③印花税:租赁合同按0.1%计算;④企业所得税:25%。

资产运营方:在租赁环节仅涉及到租赁合同的印花税。

(2)合同签订。

转租模式下,资产持有方按照市场租金的75%与商管公司签订租赁合同。

重要提示:转租合同签订过程中,应先与租户确定租货价格,实际签订合同中应先与资产持有方签订,再与租户签订转租+运营合同,以便控制定价。

(3)票据开具。

资产持有方向商管公司开具不动产租赁发票,商管公司就租金部分向租户开具发票,就商业管理费向租户开具现代服务业发票。

重要提示:房产公司如为一般纳税人,出租2016年4月30日前取得的商业房产,向商管公司开具5%的不动产租赁増值税专用发票。出租2016年4月30日后的取得商业房产,向商管公司开具9%的不动产租赁増值税专用发票。房产公司如为小规模纳税人,向商管公司开具5%的不动产租赁増值税专用发票

(3)资金支付。

商管公司收到租户支付的租金后,按照资产方与商管公司签订的租赁合同金额支付给资产持有方,收到商业管理费计入商管公司收入。

2、资产转租运营环节

(1)涉及税费:

资产转租和运营环节主要有两块收入,一是租金收入,二是运营管理收入。涉及的税费:①增值税:运营管理费税率6%;租金税率9%(一般计税);小规模纳税人税率3%。②房产税。按照从租计征模式,税率为12%;③印花税。租赁合同0.1%;④企业所得税,税率25%。

(2)合同签订。

与商户签订的合同分为两份,一是租货合同,直接以商管公司名义与商户签订:二是商业管理服务合同,也以商管公司名义与商户签订。

重要提示:租赁合同中的租金水平应与市场保持动态平衡不应低于市场平均水平的70%。

(3)票据开具。

收取商户租金应向商户开具不动产租赁发票,收取的管理费应开具现代服务业-管理费的发票,收费名目与金额应该与合同保持一致。

(4)资金支付。

商管公司统一收取租金和管理费,内部按照兼营业务分开进行核算,资金到账后按照与资产持有方签订的合同比例,支付租入资产租金。

三、商管公司轻资产运营模式二:纯商管模式

资产持有方与商管公司签订资产管理合同,约定由商管公司集中管理资产,并收取一定管理费,商管公司就收取的管理费确认收入。

(一)资产持有方支付商业管理费

1、涉及税费:

(1)资产持有方:增值税9%(一般计税)、5%(简易计税)或者6%,城建税及附加12%,房产税12%,印花税0.1%,企业所得税25%。

(2)资产运营方:增值税6%或3%,税金及附加12%、企业所得税25%。

2、合同签订。租赁合同由资产持有方与租户直接签订,另地产公司与商管公司签订管理服务合同,资产持有方合同方向对准商管公司和租户。

3、票据开具。资产持有方向租户开具不动产租赁增值税发票,商管公司向资产持有方开具商业管理费发票。

4、资金支付。租金统一转入资产持有方账户,或者先转入商管公司账户,由商管公司统一支付给资产持有方,资产持有方按照商业管理合同约定向商管公司支付管理费。

(二)租户支付商业管理费

租户支付商业管理费模式下,从收租户总收入中将商业管理费剥离出来支付给商业管理公司,租户直接将租金支付给资产持有方,将商业管理费支付给商管公司。

1、涉及税费:房产公司向商户收取租金,商管公司向商户收取商管费。

(1)房产公司:增值税9%(一般计税)、5%(简易计税)或者6%,城建税及附加12%,房产税12%,印花税0.1%,企业所得税25%。

(2)商管公司:增值税、税金及附加、企业所得税

2、合同签订。资产租赁时,资产持有方与商管公司分别与租户签订合同,资产持有方签订租赁合同,商管公司签订商业服务合同。

3、票据开具。资产持有方和商管公司分别向租户开具发票,资产持有方向租户开具5%或者9%的不动产租赁发票,商管公司向租户开具6%现代服务业发票。

4、资金支付。资金由租户分别支付给资产持有方和商管公司,或者统一支付给商管公司,由商管公司统一再支付给资产方。

四、运营模式利弊分析

(一)房地产公司运营

1、纯租赁模式:

(1)优势:①无资产过户环节,避免了资产过户环节的各项税费。②可以随时通过销售实现资产变现。

(2)劣势:①由于租金不能分割,房产税税负重,导致整体税负过重;②资产过重,且属于特殊行业,融资难度大,导致资产无法有效利用;③房产公司经营重点分散,运营风险增大。

2、租赁+运营模式:

(1)优势:①资产在房产公司名下,不需要缴纳过户税费;②资产持有方和运营方并存,房产公司掌控力强;③有利于房产公司稳定利润实现;④可以随时通过销售实现资产变现。

(2)劣势:①资产过重,且属于特殊行业,融资难度大,导致资产无法有效利用;②租赁业务与运营并存,租金与运管费划分公允性容易引起税务质疑。③资产持有方和运营方未分开,不有利于风险切割。

(二)商管公司运营

1、重资产运营模式

(1)优势:

①资产归属与经营统一,商管公司经营控制力最强;②资产初底从地产公司剥离,融资完全不受限。

(2)劣势:

①过户环节税负重,且需要前期垫支资金缴纳税款;②资产转移前期需要大量资金运转来保证资产对价支付。③资产持有方和运营方分开,不利于风险分割。

2、轻资产运营之转租+运营模式

(1)优势:①资产在房产公司名下,不需要缴纳过户税费,且可通过租金调整整体税负;②资产持有方和运营方分开,有利于风险分割;③有利于商管公司稳定利润实现;④可以通过经营性物业贷款实现资产变现;⑤转租与商管统一,商管公司掌控力较强。

(2)劣势:①转租业务和商业运营业务并存,对商业运营核心竟争力突出不够;②租赁业务直接面对商户,易直面纠纷。

3、轻资产运营之纯商管模式

(1)优勢:①商业运用管理主业突出,且易于凸显核心竞争力;②资产持有方和租赁方与运营方彻底剥离,风险分割彻底。

(2)劣势:①商管公司对商业资产的掌控力不够,容易受到租赁变化的影响冲击。②商户同时与出租方和运营方签署协议,作为商管公司统一协调难度较大。

以上是对商业资产运营模式的解析,房产公司可以根据自己的管理需求,选择和设计最适合自己的商业运营模式,以达到资产利用的最优。

备案号:|

全国咨询热线:132-7193-5807|

24h服务热线:132-7193-5807

Copyright©2019 小税鹿(上海)创业孵化器有限公司 All Rights Reserved.